撰文|林坤毅地政士

前言:為何財富傳承比創造財富更難?

俗話說「富不過三代」,這並非詛咒,而是缺乏系統性規劃的必然結果。在台灣,隨著戰後嬰兒潮世代步入高齡,龐大的資產轉移正在進行中。然而,未經規劃的傳承往往伴隨著高額的遺產稅、家庭糾紛,甚至導致資產遭法拍或侵吞。

真正的財富傳承,不只是「分錢」,而是包含資產保全、稅務優化、控制權延續以及家族價值觀的傳遞。本文將深入剖析財富傳承的標準作業程序(SOP)、核心工具(遺囑、保險、信託)、稅務陷阱及法律風險,助您富過三代。

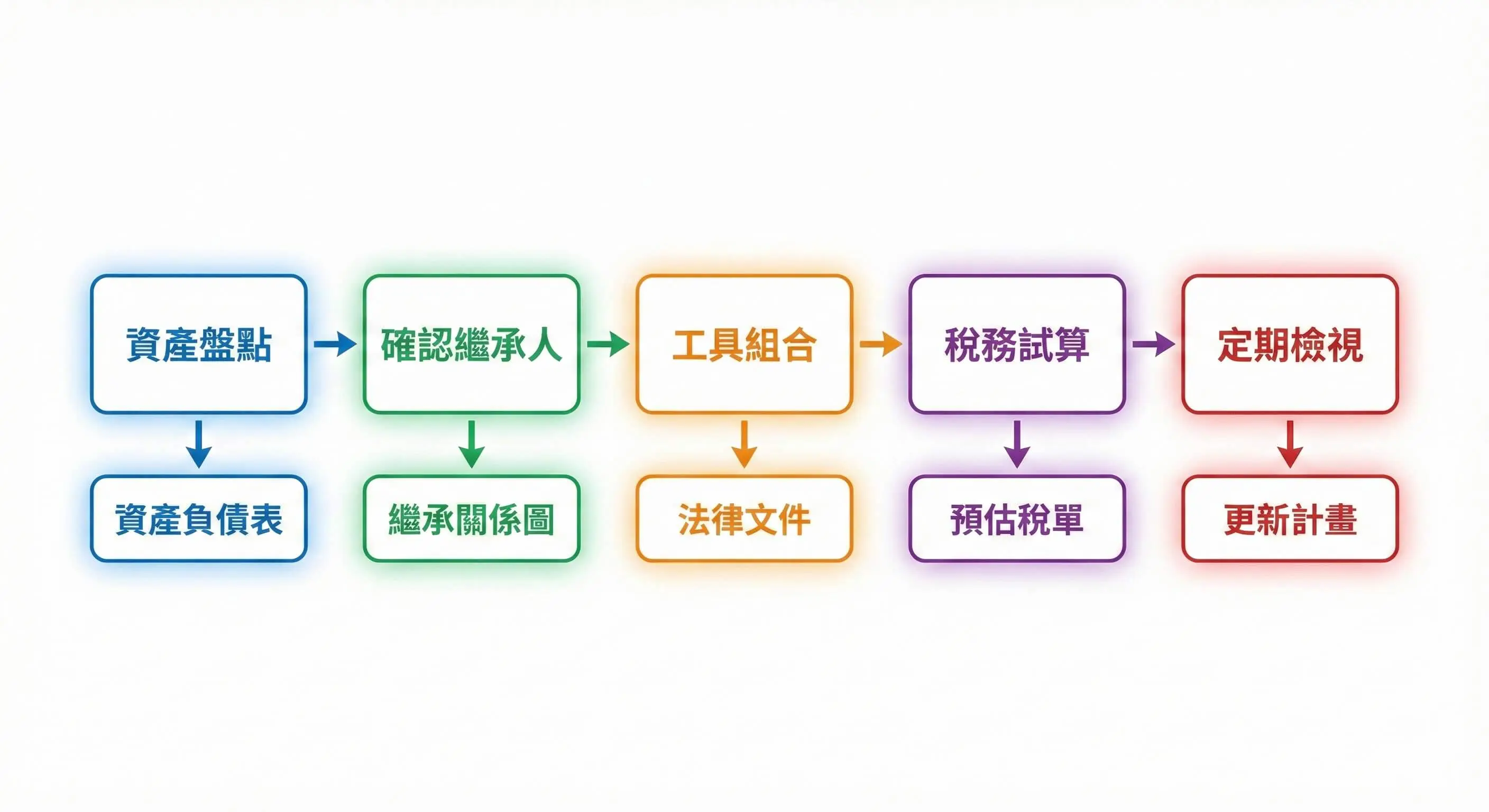

第一階段:財富傳承的五大核心步驟

在選擇工具之前,必須先釐清現狀與目標。一個完整的傳承計畫應包含以下步驟:

1. 資產盤點 (Inventory)

您必須清楚自己「有什麼」。資產不只是銀行存款,還包括:

- 不動產: 土地、房屋(需區分公告現值與市價)。

- 金融資產: 股票、債券、基金、保單價值準備金。

- 股權: 家族企業股權(需考量經營權與分紅權)。

- 海外資產: 境外帳戶、海外置產(需注意最低稅負制)。

- 數位資產: 加密貨幣、NFT(非同質化代幣)。

- 智慧財產權:著作權、商標權、專利權。

2. 確定繼承人與分配意願 (Beneficiaries)

- 誰是法定繼承人?

- 是否有非婚生子女?

- 是否有特定資產想留給特定人(如:企業給長子,現金給次子)?

- 分配的目的是什麼?

- 關鍵考量: 是否需要保留「特留分」以避免法律訴訟?

3. 工具選擇與架構設計 (Structuring)

根據資產類別與分配目標,選擇遺囑、保險、信託或設立閉鎖性公司等工具進行組合。

4. 稅務試算與優化 (Tax Planning)

試算若現在發生繼承,需繳納多少遺產稅?預留稅源是否足夠?是否能透過生前贈與降低稅率級距?

5. 定期檢視與調整 (Review)

法律(如民法繼承編、稅法)會修正,家庭成員關係也會變化(結婚、離婚、孫輩出生),建議每 3-5 年檢視一次,如有重大交易則需立即更新。

第二階段:三大傳承工具深度解析

單一工具通常無法解決所有問題,靈活運用「遺囑」、「保險」、「信託」三寶,才能達到最佳效果。

1. 遺囑 (Will):傳承的基石

遺囑是最基本但最常被忽視的工具。它能明確指定「誰拿什麼」。

- 優點: 成本低、意思表示明確、可指定遺囑執行人。

- 缺點: 必須符合法定形式否則無效、無法完全對抗「特留分」、遺產公開可能引發隱私問題。

- 實務建議: 建議採用公證遺囑,由公證人確認意識清楚並由見證人見證,法律效力最強,能大幅降低日後爭訟風險。

2. 人壽保險 (Life Insurance):創造現金流與預留稅源

保險在傳承中有獨特的「槓桿」與「現金」功能。

- 指定受益人功能: 死亡理賠金若已指定受益人,原則上不計入遺產總額(但在稅務上需注意實質課稅原則,詳見後段)。

- 預留稅源: 遺產稅必須用現金繳納。若資產多為不動產,繼承人可能無力繳稅。保險理賠金可作為「繳稅專款」。

- 控制權: 要保人(父母)可隨時變更受益人,保有控制權。

3. 家族信託 (Family Trust):資產的保護傘

信託是將資產所有權移轉給受託人(如銀行),依信託契約管理,利益歸屬於受益人(子女)。

- 資產隔離: 信託財產具獨立性,若父母或子女欠債,債權人原則上無法強制執行信託財產(需視信託設立時機而定)。

- 防止揮霍: 可設定條件(如:大學畢業才給錢、創業才給錢),避免子女一次敗光家產。

- 稅務規劃: 透過本金自益、孳息他益等架構,進行贈與稅的規劃。

工具比較表

| 特性 | 遺囑 (Will) | 人壽保險 (Insurance) | 家族信託 (Trust) |

| 主要功能 | 分配資產、指定執行人 | 預留稅源、照顧遺族 | 資產保護、長期管理、防止揮霍 |

| 生效時間 | 立遺囑人死亡後 | 被保險人身故後 | 契約成立並移轉資產後 |

| 避稅效果 | 無(直接計入遺產) | 有條件免稅(需符合規範) | 需視架構設計(折現視為贈與) |

| 控制權 | 生前完全控制 | 要保人可變更受益人 | 委託人可依契約保留部分權限 |

| 成本 | 低(公證費) | 中(保費) | 高(簽約費+每年管理費) |

恒立值得您的信賴

馬上諮詢第三階段:稅務規劃與實質課稅原則

台灣的財富傳承稅務主要涉及遺產稅與贈與稅。規劃的核心在於「時間換取空間」與「降低稅基」。

1. 善用免稅額進行分年贈與

目前台灣每人每年有 244 萬元(新台幣)的贈與免稅額。

- 策略: 父母兩人每年共可贈與子女 488 萬元。若有兩個子女且已婚,可擴大贈與給子女及其配偶,十年下來可無痛移轉近 5,000 萬資產。

2. 遺產稅的計算與壓縮

遺產稅採累進稅率(10%、15%、20%)。

- 不動產壓縮: 遺產價值計算以「土地公告現值」及「房屋評定現值」為準,通常遠低於市價。將現金轉換為不動產傳承,可大幅降低遺產稅基。

- 公共設施保留地: 雖然目前以公保地抵繳遺產稅限制變多,但仍具部分規劃空間。

3. 關鍵地雷:實質課稅原則 (Substance Over Form)

這是國稅局最強大的武器,特別是在保險規劃上。若您的保單具有以下「八大樣態」,死亡理賠金極可能被併入遺產課稅:

- 重病投保

- 高齡投保

- 短期投保

- 躉繳投保(一次繳清)

- 密集投保

- 舉債投保

- 鉅額投保

- 保費略高於或等於保險金額

第四階段:法律風險與常見陷阱

除了稅務,法律風險往往更具毀滅性。

1. 特留分 (Compulsory Portion) 的挑戰

民法規定,遺囑人不得完全剝奪法定繼承人的繼承權,必須保留一定比例(通常為應繼分的一半)。

- 實例: 老王想把全部 1 億遺產給照顧他的小女兒,不給長年旅居國外的大兒子。

- 結果: 大兒子可主張特留分,最終分走 2,500 萬。

- 解法: 透過生前贈與(需注意死亡前兩年贈與視為遺產,應計入遺產總額計算遺產稅)、保險指定受益人或信託架構,盡量減少「遺產總額」,從而降低特留分金額。

2. 借名登記 (Borrowing Name Registration) 的風險

許多長輩習慣將資產借名登記在某子女名下。

- 風險: 該子女離婚(資產可能被視為婚後財產被分配)、欠債(資產被查封)或擅自變賣。

- 解法: 簽署嚴謹的「借名登記契約」並進行公證,或改用信託方式持有。

3. 失智與監護宣告

若長輩在規劃完成前失智,資產將被凍結,需經過法院監護宣告程序,由監護人代為管理,靈活度大降。

- 解法: 在意識清楚時簽訂「意定監護契約」,指定自己信任的人在未來失能時擔任監護人,並搭配「安養信託」確保錢專款專用於自己身上。

實例解析:成功與失敗的對照

案例 A:毫無規劃的傳產大亨(失敗)

背景: 張董身價 10 億,突然心肌梗塞過世。資產多為未上市股票與土地,現金僅 2000 萬。

後果:

- 稅務災難: 遺產稅高達 2 億(最高級距 20%)。

- 流動性危機: 家屬無足夠現金繳稅,被迫賤賣土地或以股票抵繳(抵繳價值往往不利)。

- 家族內鬥: 三名子女爭奪公司經營權,導致銀行抽銀根,公司營運陷入危機。

案例 B:精明規劃的退休醫師(成功)

背景: 李醫師資產 3 億,希望能照顧身心障礙的小兒子,並避免子女爭產。

操作手法:

- 遺囑: 明確分配不動產歸屬,並經公證。

- 保險: 購買高額壽險,指定受益人為三名子女,理賠金用於繳納遺產稅。

- 信託: 提撥 5000 萬現金設立「他益信託」,受益人為小兒子,設定每月支付生活費及醫療費,避免小兒子被騙或揮霍。

- 逐年贈與: 提早 10 年開始每年贈與現金給子女繳納保費或置產。結果: 李醫師過世後,稅金順利繳納,小兒子生活無虞,家族資產順利傳承。

結論與建議

財富傳承是一場與時間的賽跑,越早開始,籌碼越多。許多人忌諱談論死亡,卻因此留給摯愛無盡的麻煩。

總結傳承三大金律:

- 現金為王: 務必預留足夠的流動資產(現金或保險)以支付稅金。

- 法律先行: 所有規劃必須合法,避免踩到「實質課稅」與「特留分」的紅線。

- 信託護航: 對於巨額資產或特殊家庭成員(未成年、身心障礙),信託是最佳的防護機制。